DEN HAAG - De mogelijke oninbaarheid van obligatieleningen in de Verenigde Staten blijft verzekeraar Aegon parten spelen. Het 'verder toegenomen risico' dat uitgeleend geld niet terugkomt, leidde in het eerste kwartaal van dit jaar tot een extra voorziening van €94 miljoen.

Analisten hadden echter rekening gehouden met niet meer dan €57 miljoen. Ook de €215 miljoen indirect rendement op beleggingen die Aegon ten gunste bracht van de winst voor belastingen, zorgt voor opgetrokken wenkbrauwen.

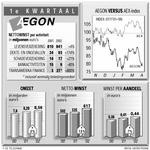

Aegon maakte gisteren de resultaten bekend over de eerste drie maanden van 2002. Oud-bestuursvoorzitter Kees Storm had vorige maand tijdens de jaarlijkse aandeelhoudersvergadering al laten weten dat het eerste kwartaal voor de Haagse verzekeraar 'redelijk' was verlopen. De cijfers die Storms opvolger Don Shepard - nog geen drie weken later - kon presenteren, waren dan ook in lijn met de verwachting.

|

.

|

Valuta-invloeden, een positieve ontwikkeling van nieuwe productie (+4%), de verbetering van de efficiency en bijdragen van de overgenomen direct marketing verzekeringsactiviteiten van JC Penney (€61 miljoen vóór belasting) en Transamerica Finance (€27 miljoen netto) compenseerden de lagere beleggingsrendementen (-1,2%-punt), de extra voorziening voor kredietrisico's en de zwakke aandelenmarkten, aldus Shepard.

Aegon zag de totale omzet toenemen met 3%. De bruto premies stegen met 2% en de beleggingsopbrengsten met 5%. De nettowinst kwam 15% hoger uit en de winst per aandeel 7%. De verwachting voor heel 2002 - van een 'ten minste gelijke' nettowinst en winst per aandeel aan die over 2001 (€2,4 miljard, respectievelijk €1,76) - werd door Shepard herhaald, "onder voorbehoud van onvoorziene omstandigheden" en met in het achterhoofd "onzekerheid op de economische en financiële markten".

Beide slagen om de arm zijn volgens analisten terecht. Als het economisch- en beursklimaat ertoe leidt dat opnieuw bedrijven omvallen, dan kan Aegon wederom verliezen lijden op zijn kredietportefeuille. Het faillissement van de Amerikaanse energiereus Enron resulteerde tot dusver in een schade van $195 miljoen (€222 miljoen).

"Aegon heeft analisten eens laten weten voor heel 2002 zo'n $200 miljoen te voorzien voor het toegenomen risico van oninbare, met name Amerikaanse, obligatieleningen", aldus één van hen. "Ikzelf ging daarmee uit van zo'n $50 miljoen (€57 miljoen, red.) per kwartaal." Het bleken het eerste kwartaal van 2002 dus meteen al €94 miljoen, maar volgens de analist heeft Aegon zijn bezorgdheid daarover weg weten te nemen. "Aegon spreidt de $200 miljoen niet over vier kwartalen, maar over twee", legt hij uit. "En Aegons watch list, de lijst met leningen met een hoog risico, is niet langer geworden."

Een hele geruststelling dus, maar de bezorgdheid over een ander punt blijft bestaan, aldus de analist. Aegon bracht het eerste kwartaal €215 miljoen als indirect rendement op de beleggingsportefeuille ten gunste van de winst voor belastingen. "Dat is fors, want voor heel 2002 heeft Aegon een niveau voorzien in de orde van grootte van de €723 miljoen in 2001." Reken je de toevoeging in het eerste kwartaal om naar het hele jaar, dan zou een bedrag van €860 miljoen uit de bus komen. Veel hoger dus dan het begrote bedrag. Aegon kan gezien de vaste systematiek met betrekking tot vermogenswinsten dit bedrag niet zomaar verhogen. Het lijkt er dan ook op dat Aegon nu relatief veel toevoegt in de hoop dat de economie weer aantrekt, zodat later dit jaar minder aan de winst hoeft te worden toegevoegd."Als percentage van de winst vóór belasting komt de €215 miljoen neer op 25,4. In de vier kwartalen eraan voorafgaand was dat 23,5, 25,2, 20,5 en 22,5%."

Bovenstaande handelwijze zegt iets over de kwaliteit van de winst, vindt de analist. "Die valt hierdoor een beetje tegen." Aegons grootste probleem in dat verband is de autonome groei. "Die bedroeg in het eerste kwartaal niet meer dan 3%, terwijl gestreefd wordt naar ten minste 10%." Van de winst-per-aandeelgroei van 7% kwam 3% voor rekening van valuta-effecten en 2% van de overname van (een deel van) JC Penney. De gedwongen verkoop van de activiteiten in Mexico drukte de winst per aandeelgroei, met 1%, waardoor per saldo een autonome 3% overblijft.

Het effect van de overname van JC Penney valt in het tweede kwartaal van dit jaar weg, merkt de analist nog op. "Aegon krijgt het daarmee nog moeilijker om aan de autonome winstgroeidoelstelling te voldoen." Bestuursvoorzitter Don Shepard kan zijn mouwen opstropen.